インボイス制度対応ガイド!変更点や企業に求められる対応とは

本記事は、「インボイス制度で具体的にどこが変わるのかわからない」「経理処理にどんな影響があるのか知りたい」そんな人のために作成されています。

2023年10月1日よりスタートするインボイス制度ですが、導入にあたって消費税に関するさまざまな経理業務に影響を与えます。事業主や経理担当者は、これから変わる消費税のあり方に対応できるよう準備しておかなければなりません。

インボイス制度とは?

インボイス制度とは、取引における正確な消費税額と率の把握を目的とした仕入税額控除の新方式です。正式名称を「適格請求書等保存方式」と呼び、国から認可をもらった課税事業者のみが、適格請求書を発行することで仕入税額控除を行えます。

そもそも適格請求書とは

適格請求書とは、適格請求書発行事業者に登録した課税事業者が取引に用いる請求書の記載方式です。売手が買手に対して、正確な適用税率や消費税額等を伝えるために、登録番号や適用税率、消費税額等の記載が必要となります。インボイス制度の導入後はこの適格請求書での取引が基本となります。

なお、適格請求書を用いて仕入税額を控除するには、売手と買手両方が適格請求書事業者に登録していなければなりません。

インボイス制度が必要になる背景

2019年、対象品目によって消費税率8%と10%に分ける軽減税率制度が導入されましたが、これにより税率を偽る不正や適用ミスが相次いでいます。

また、消費者が商品購入に支払った消費税の一部が納税されずに事業者の利益となる「益税」も従来より問題視されていました。

上記の問題を、課税事業者と免税事業者の棲み分けと、商品ごとの価格と税率が記載された適格請求書の発行によって解決するのがインボイス制度です。

消費税の仕入税額控除が適用される

従来の仕入税額控除では課税業者であれば問題なく控除を受けられましたが、インボイス制度では事前に発行事業者登録を済ませておかなければなりません。ここからは仕入額控除の仕組みと発行事業者登録の条件について解説します。

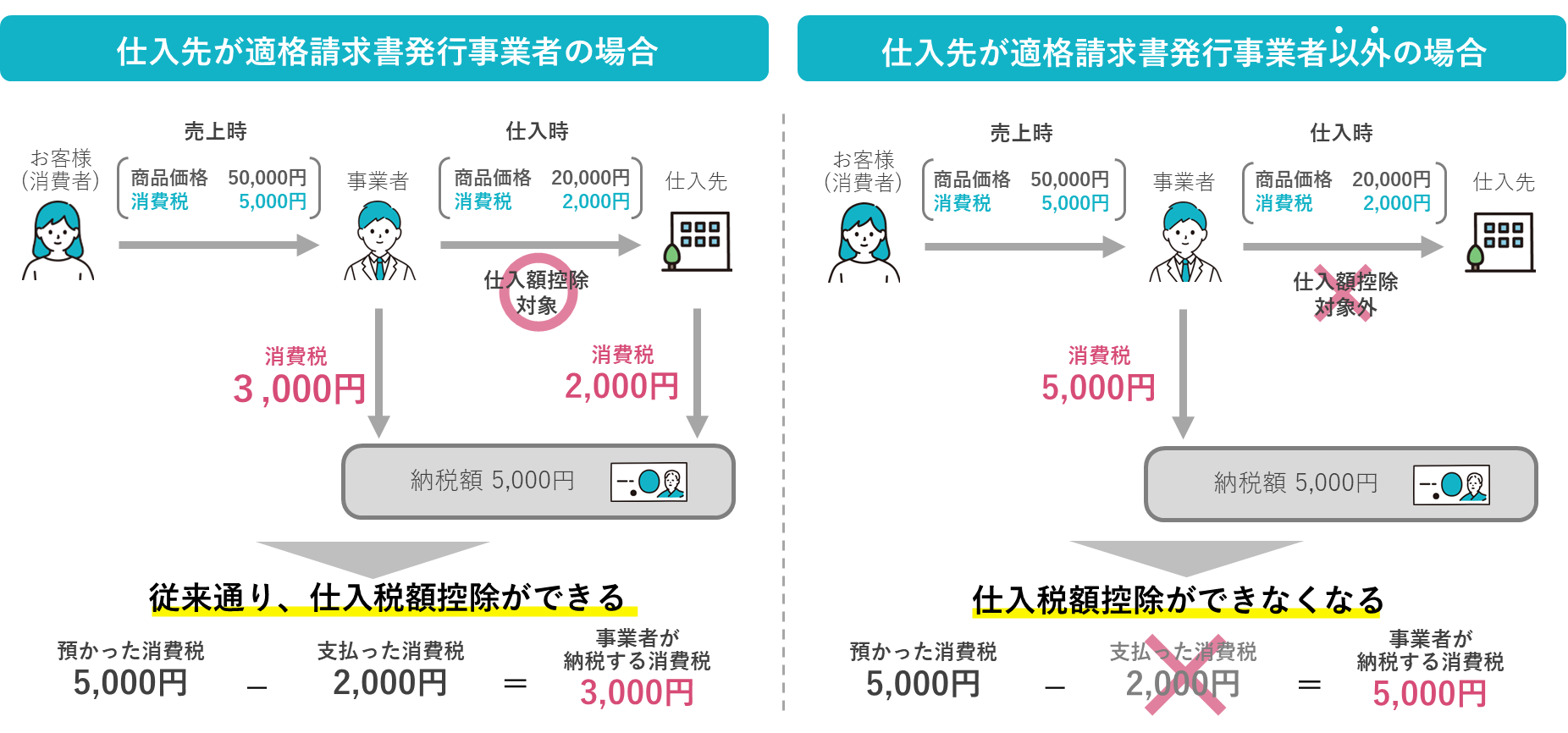

仕入税額控除とは

仕入税額控除とは、売上にかかる税額から仕入税額を差し引く制度です。 たとえば、売上にかかる合計税額が5,000円で仕入税額が2,000円の場合、仕入税額の2,000円が控除として差し引けます。そのため、最終的な納税額は3,000円となります。

このように仕入税額控除を適用できるかどうかで、納税額が大きく変わります。課税事業者にとってインボイスは、節税の意味でも無視できない制度です。

インボイス発行ができるのは登録済の課税事業者のみ

仕入税額控除を適用できるのは、適格請求書発行事業者の登録をした課税事業者の発行する適格請求書(インボイス)です。原則として免税事業者との取引は控除の対象外です。

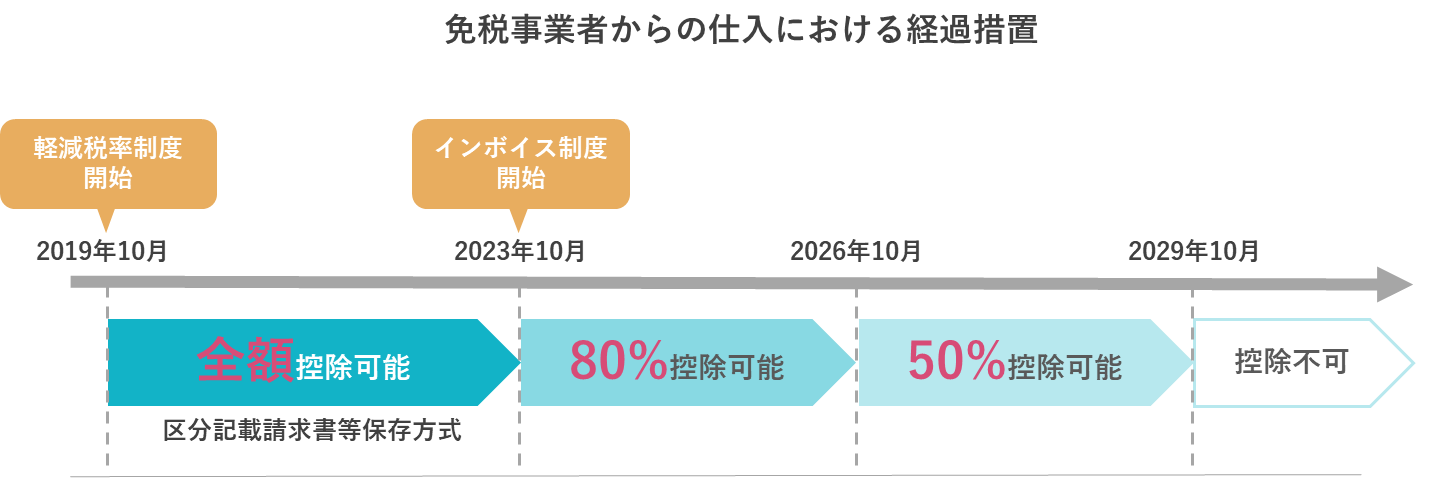

ただし、制度導入直後の混乱を考慮して、国税庁は実施後6年間の経過措置を設けています。以下のように、免税事業者との取引でも一定の割合で控除が可能です。

免税事業者との取引では、導入後の3年間は仕入税額の80%、その後3年間は50%までの控除が可能です。あくまで経過措置なので、免税事業者はこの期間で課税事業者への転換を検討しましょう。

インボイス制度で何が変わる?

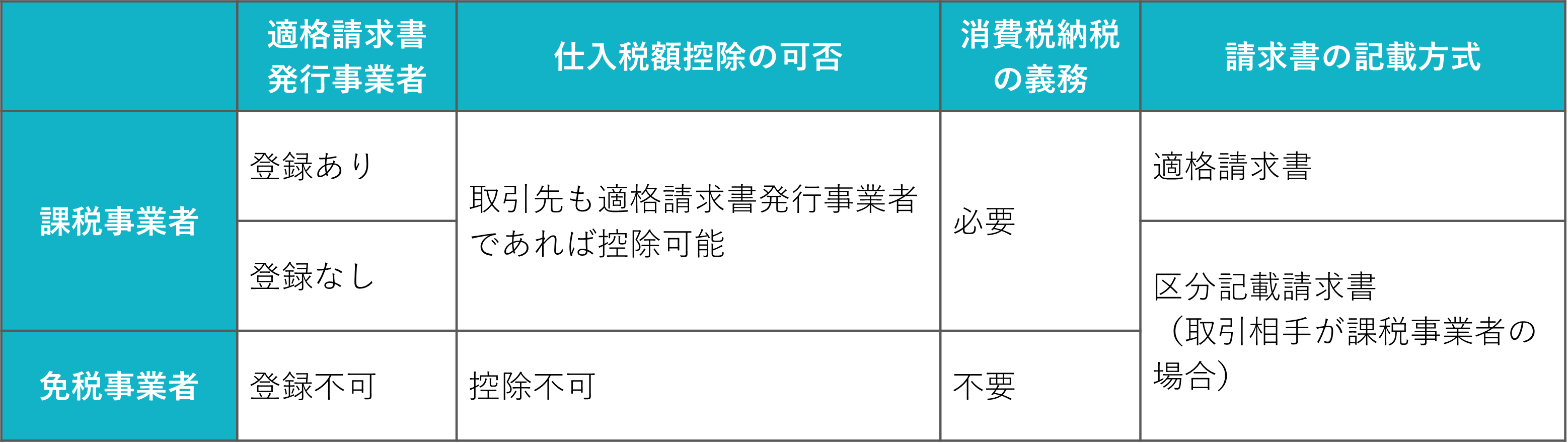

全ての事業主は消費税の納税義務がある課税事業者と、納税義務がない免税事業者に分類されます。

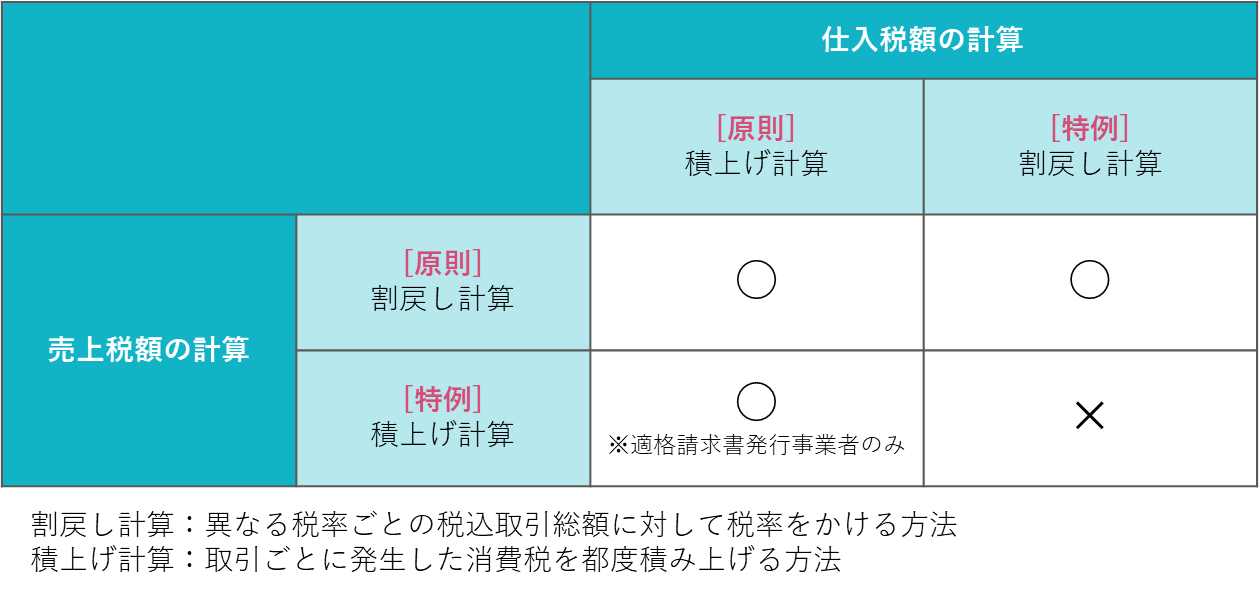

税額計算方法の一部が変わる

インボイス制度の導入後は、納税額や控除額の決定に必要な売上税額と仕入税額の計算方法が一部変更されます。従来通り、売上税額・仕入税額で「積上げ計算」と「割戻し計算」を選択できますが、売上税額と仕入税額で原則と特例が異なり、下表のとおり適用できる組み合わせが限定されています。

どちらの計算を使うかで最終的な税額が変わって来るため、会社で使用する計算方法を決めておきましょう。

経理事務が煩雑化する

インボイスの発行で経理事務にかかる負担は主に以下の3つです。

- 請求書の記入項目が増える

- 一部税額の計算方法が変わる

- 免税事業者と課税事業者とで管理を区別しなければならない

上記の理由により、経理処理が複雑になることが予想されます。経理担当者は請求書フォーマットの変更や、取引先のインボイス発行有無の確認など事前に対応の準備をしておかなければなりません。

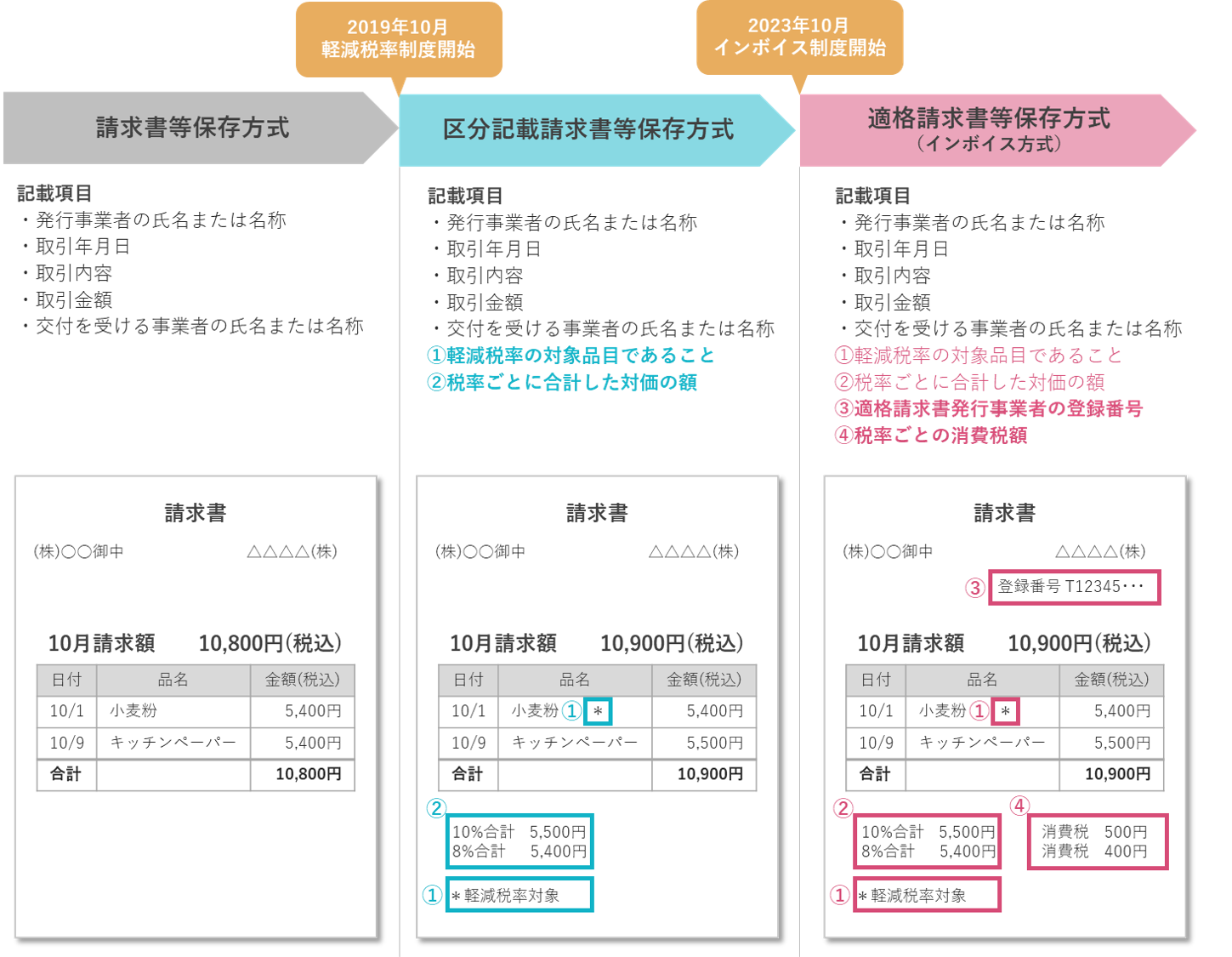

また、インボイス発行の課税事業者は、請求書の記載フォーマットが区分記載請求書から適格請求書に変更されます。

適格請求書では従来の項目に加えて、以下を追加で記載しなければなりません。

- 適格請求書発行事業者の登録番号(課税事業者のみ)

- 税率ごとに区分した消費税額

参考:区分記載請求書とは

区分記載請求書とは、従来の請求書に軽減税率の対象品目と、税率ごとに区分した税込金額の合計を記載する形式の請求書のことです。免税事業者が課税事業者と取引する場合、適格請求書は発行できませんので主に区分請求書を使用します。

区分請求書と適格請求書の違いは主に以下の2つです。

- 適格請求書発行事業者登録番号記載の有無(区分請求書は記載なし)

- 税率ごとの消費税額の記載(区分請求書は記載なし)

区分記載請求書は、もともと軽減税率からインボイス制度実施までの経過措置として導入された記載方式です。適格請求書発行事業者に登録した課税事業者は原則として適格請求書のみ使えます。

インボイス制度対応のため企業がすべきこと

ここからは、課税事業者と免税事業者がインボイス制度の導入までにやっておくべき準備について解説します。

課税事業者の場合

まず課税事業者の場合、以下の2点をインボイス制度の開始日までに準備しておかなければなりません。

- 適格請求書発行事業者登録の有無を確認

- 適格請求書の発行

対応は即座にできるものではないため、事前の準備ができているかで導入後の業務効率も大きく変わります。万全な体制で開始日に臨みましょう。

適格請求書発行事業者登録の有無を確認

取引している仕入業者や企業が適格請求書発行事業者に登録されているか確認を取りましょう。

課税事業者であっても登録を事前に済ませていなければインボイスは発行できません。確認の際は課税事業者かどうかではなく、適格請求書発行事業者の登録の有無を確認します。

仕入税額控除はインボイス発行できるかで適用する控除額が異なります。そのため、確認した取引先はインボイスを発行できる取引先とできない事業者とに分けて管理しましょう。

適格請求書の発行

インボイスを発行できる課税事業者の場合、これまで使用していた区分記載請求書が使えなくなります。請求書管理システムや販売管理システム、店舗のレジなど、各システムをインボイス制度に対応したものに改修・変更したり、請求書作成代行サービスを活用するなど、適格請求書を発行する準備をしておきましょう。

免税事業者の場合

インボイスを発行できない免税事業者の場合、取引相手が仕入額の控除を受けられません。そのため、制度導入後に取引数の減少や価格交渉など課税事業者と比べて不利になる可能性が今後でてきます。

免税事業者が適格請求書発行事業者に登録しインボイスを発行する場合、まず課税事業者にならないといけません。免税事業者は、消費税課税事業者選択届出書を税務署に届けることで課税事業者になれます。

また、インボイス制度の開始は2023年10月1日からですが、適格請求書発行事業者の登録期限は2023年9月30日までです。困難な事情がある場合を除き、申請期限を過ぎたら適用日は10月2日以降となります。できるだけ早く申請を済ませておきましょう。

インボイス制度対応におすすめのサービス

前述のとおり、インボイス制度の開始に向けて準備が必要となりますが、通常の経理業務を行いながらインボイス制度に対応していくのは負荷がかかります。自社内でインボイス制度の準備が困難な場合は、事務業務のプロであるBPO事業者にまるごと対応を任せるのも手段のひとつです。

BPOのパイオニア企業であるアグレックスの「インボイス制度対応BPOソリューション」は制度対応で直面する以下のような課題に対し、BPOノウハウとデジタル技術を掛け合わせて、トータルサポートします。

<課題>

- 取引先が適格請求書発行事業者登録をしているかわからない

- 取引先マスターが正しく管理されていない

- 紙の請求書と電子請求書が混在し管理しきれない

- 適格請求書の発行の準備ができていない

<サービス内容>

- 取引先への適格請求書発行事業者登録状況の確認や登録を促進するアンケート調査の実施

- 取引先マスターへの適格請求書発行事業者番号の付与

- 請求書の受領代行、クラウド文書管理システムへの即時格納

- インボイス制度要件に沿った適格請求書の発行代行

インボイス制度対応にお悩みの企業は、BPOサービスの活用を検討してみてはいかがでしょうか。

まとめ

インボイス制度で変更になる点は以下の3つです。

- 請求書の発行形式が区分記載請求書から適格請求書になる

- 一部の税額計算方法が変わる

- インボイスを発行している事業者とそうでない事業者で仕入税額控除の適用可否が変わる

制度導入にあたっては、経理業務に大きな影響を与えることが予想されます。経理担当者は変更点から経理で求められる対応を把握し、インボイス制度に適応できるよう準備しておきましょう。

- ※記載している情報は、記事公開時点のものです。最新の情報とは異なる場合がありますのでご了承ください。